为什么要强调“修心”?就是为了磨练心性股民配资炒股,以此成就更为成熟的自己,活出更为通透、美满、幸福的一生。

扩张梦想与现实困境的碰撞。

《投资者网》张静懿

《投资者网》张静懿

近期,私立中高端综合医疗服务机构—卓正医疗控股有限公司(下称:卓正医疗/公司)向港交所递交招股说明书,拟在港交所主板上市,海通国际、浦银国际为其联席保荐人。

据弗若斯特沙利文数据,在所有私立中高端综合医疗服务机构集团中,按覆盖的中国城市数量计算,卓正医疗排名第一;按2023年付费患者就诊人次及收入计算,卓正医疗分别排名第二及第三。

卓正医疗所经营的私立中高端综合医疗服务机构到底赚钱吗?答案是不赚钱。据招股说明书,公司近三年已累计亏损超8亿元。

这不禁令市场好奇,目前卓正医疗收入排名第三也仍在持续亏损中,那要排到行业第几才能摆脱亏损的困境?

多渠道增收却仍陷亏损

卓正医疗成立于2012年,服务于中高端医疗市场,目标客户为较强购买力、偏好更人性化和个性化医疗服务的大众富裕人群,定位年度可支配收入在20万元以上的人群。截至2023年末,公司已经拥有21家医疗服务机构,包括19家诊所和2家医院,主要提供家庭医生式的诊所服务,业务涉及儿科、牙科和皮肤科等

根据招股书,卓正医疗的收入主要来源于医疗服务,包括实体医疗服务、在线医疗服务、会员计划、院外医疗服务等。其中,实体医疗服务的营业收入贡献达85%以上,2021年至2023年,就诊次均费用分别为1033元、1014元、1048元。

2020年12月,卓正医疗推出了以年费为基础的“卓正会员计划”,2023年四个季度,会员续费率分别为47%、57%、55%及63%。2023年11月起,公司还针对尚无实体医疗机构分布的区域,推出“在线云会员计划”。在公司的付费患者中,线上患者的占比超20%。2021年至2023年,公司在线医疗服务的就诊次均费用分别为154元、149元、134元。

尽管增收渠道增多,且收费较高,卓正医疗也尚未实现盈利。2021年至2023年,公司营业收入分别为4.17亿元、4.73亿元和6.92亿元,同期净亏损分别为2.51亿元、2.15亿元和3.51亿元,累计亏损8.26亿元。

值得关注的是,卓正医疗2021年至2023年的毛利率仅为11.9%、9.3%、19.3%。目前公司的经营成本中,雇员薪金及福利开支是一笔不小的费用。

医疗人才资源向来较为稀缺和昂贵,卓正医疗也是广纳人才。截至2023年年末,公司拥有297名全职医生,其中超过85%的医生曾在三甲医院执业。

然而,要维持高水平医疗团队的代价不菲。2021年至2023年,卓正医疗的雇员薪金及福利开支占总收入的比例较高,分别为75.2%、80.2%和63.2%。

持续扩张中的收购疑云

尽管企业运营成本高企、财务压力较大,卓正医疗仍在持续扩张。

为进一步扩大业务,卓正医疗于2024年初通过连续三次交易收购了武汉神龙天下51.04%的股份,成为控股股东。然而,收购过程中却出现了同股不同价的现象。

收购前,武汉神龙天下由“宁波苇渡”、“深圳分享”、“H Pudding”三家公司分别持有23.04%、8%、20%的股权。

1月25日,卓正医疗的子公司卓正瑞祥以6000万元收购了宁波苇渡持有的23.04%股份,平均每1%股权的价格约为260.42万元。同日,卓正瑞祥又以3000万元收购了深圳分享持有的8%股份,平均每1%股权的价格上升至375万元。

3月27日,卓正医疗与H Pudding签订股份购买协议,用价值约1.2亿元的自家股票换了H Pudding手里20%的武汉神龙天下股份,每1%股权的价格进一步上升至600万元。

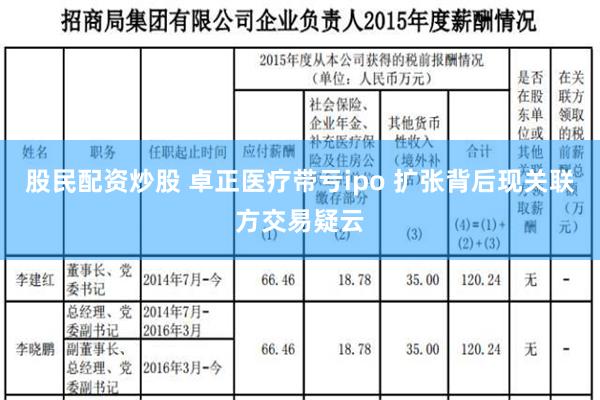

需注意的是,第三次交易价格最高,且构成了关联交易。H Pudding是卓正医疗股东H Capital的全资子公司,2019年,H Capital以4600万美元认购了卓正医疗808.75万股,目前H Capital持有卓正医疗14.89%股份。而“宁波苇渡”及“深圳分享”则被认定为独立第三方。

通过上述三次交易,卓正医疗虽完成了对武汉神龙天下51.04%股份的收购,但公司高价收购关联方的所持股权,进一步增加了市场对该笔交易公允性的质疑。

对赌协议下的资不抵债

2014年至2021年,卓正医疗累计完成了5轮融资,融资金额约1.66亿美元,估值从1560万美元增长至5.1亿美元,增长了约32倍。参投公司包括腾讯、富德生命人寿、天图投资等。

不过,多轮融资为卓正医疗带来资金支持和估值上涨的同时,同步飙升的还有账面债务。公司的流动资产净额从2022年年底的2.89亿元飙涨至2023年年底的-20.63亿元。

其中原因,主要是由于公司是通过发行可转换可赎回优先股完成数轮融资。优先股持有人可要求公司自2023年12月31日起一年内赎回优先股,致使公司可转换可赎回优先股被分类为流动负债,而将于2024年8月到期的可转换可赎回优先股的即期部分达23.37亿元。根据最初的赎回条款,卓正医疗需于2024年8月13日前完成IPO,否则将触发可转换可赎回优先股的赎回功能。

从账面来看,卓正医疗的现金及现金等价物仅为1.98亿元,远低于当前的可转换可赎回优先股的负债总额。因此在赎回期限将近之际,卓正医疗以递表之举换取了喘息空间。根据招股书,授予优先股股东的赎回权在公司递表前已暂停。

值得一提的是,此次卓正医疗IPO募集资金的用途仍为扩张。招股书显示,公司募集所得资金净额将主要用于升级现有医疗服务机构、设立新的医疗服务机构、收购一线城市和新一线城市中业绩良好的医疗服务机构等。

卓正医疗在发展进程中一直怀抱着强烈的扩张梦想股民配资炒股,不过,公司未来能否顺利成功上市圆梦,成为其能否持续扩张的关键。(思维财经出品)■